高频量化惹争议 百亿量化私募平均收益21%

2021-12-07 17:51:30来源:私募排排网

2021年,量化私募迎来业绩与规模并驾齐驱的好时光。对于量化私募来说,管理规模、业绩、波动率形成不可能三角。也就是说,三者难以平衡,当管理规模增加到一定值之后,业绩难以继续维持高位,波动率也会随之提升。

也正因如此,在量化私募呈现万马奔腾的2021年,就有不少量化私募宣布“封盘”,有的暂停中性产品的募集,或者暂停中证500指数增强产品的募集,也有头部量化私募宣布全面封盘,免赎回费“劝退”投资者。

盘点2021年宣布的私募,不难发现,由于业绩的波动,并无太多股票多头私募在今年宣布封盘。仅有希瓦资产在今年2月17日发布“基金经理梁宏暂停老产品申购的通知”,自2021年02月22日起,基金经理梁宏暂停老产品申购。净值1.15以上的小牛、大牛、圣剑、刀塔FOF暂停新申购,持有人追加不受影响。恢复时间将另行通知。

2021年有10家量化私募进行封盘操作,其中百亿私募有8家,分别是宁波幻方量化、聚宽投资、灵均投资、天演资本、进化论资产、金戈量锐、衍复投资、启林投资。其余两家宣布封盘的量化私募为星阔投资、念空数据科技。

巨头紧急踩刹车,今年已有10家量化私募封盘

截至12月初的数据,国内百亿量化私募已经达到26家,半数以上为新年新增。在资金大量涌入量化赛道后,也有不少管理人率先宣布封盘。私募排排网不完全统计数据显示,今年以来已有10家量化私募宣布封盘,其中百亿量化私募有8家,量化巨头宁波幻方量化不仅宣布旗下全部产品暂停申购,更是宣布“免赎回费”。

11月15日,幻方量化表示,即日起暂停旗下全部产品的申购(含追加),前期已预约客户需要于今年12月2日(含当日)前完成申购,已有产品的固定开放日赎回业务不受影响。

仅仅十天之后,幻方量化又有大动作。11月25日,私募量化巨头幻方量化发布消息称,为维护投资者利益,方便投资者调整基金配置,即日起免除所有已发行人民币基金的赎回费用。幻方量化表示,目前市场环境发生了变化,未来一段时间量化策略可能面对比较复杂的市场环境,公司打算阶段性缩减管理规模,同时也降低投资者调整基金配置的成本,这有利于管理人和投资者快速应对市场的变化。

在此之前,已有多家量化私募宣布封盘。

11月23日,念空数据科技对中证500指增产品线进行阶段性封盘。

10月25日,聚宽投资在管理规模突破百亿元之际,公司宣布暂停旗下对冲产品的募集。

10月21日,“备案王”灵均投资暂停中证500指数增强策略产品的募集,存续产品不再接受申购。

9月7日,天演资本阶段性停止募集工作,已启动销售流程的项目依前期计划完成,此外所有公司管理的产品暂不接受申购。

9月3日,主观量化双驱动的进化论资产决定,今年内不再新发行量化产品,目前存续的量化产品将采取部分暂停募集,部分限额的方式进行额度管理。

9月1日,新晋百亿私募金戈量锐暂停旗下部分基金的申购。

9月15日,衍复投资暂停中证1000指数增强产品新增代销募集,已在流程中及已上架的产品发行不受影响。

8月16日,学术派百亿量化私募启林投资继1月22日宣布市场中性策略部分产品封盘后,再次表示,暂停市场中性策略产品的发行和募集(包含已经发行的老产品),同时中证500指数增强策略产品现在暂缓募集速度。

8月24日,新锐私募星阔投资暂缓500指增和市场中性策略募资,1000指增、300指增、全市场选股及创业板指增等策略产品线不受影响。

规模是业绩的“敌人”,中性、500指增首当其冲

对于量化私募的纷纷封盘,业内人士也表示,目前管理规模仍然是量化私募基金的“死敌”。

量化产品的特点是通过人工智能等方式,对过去的个股以及行业进行各个维度上的数据模型进行建模交易,但是由于过于庞大的资金量,会引发整个市场激烈波动,今年量化私募的规模已经突破万亿元大关,正所谓“船大难掉头”。另外,今年量化私募之所以业绩出众,最重要的原因是市场行业轮动、风格过于频繁,而这样的行情更是适合量化私募基金的策略执行。

从量化的封盘来看,受影响最大的还是中性产品,其次是500指增,其余产品受影响相对较小。这是由于量化私募受其投资模型影响,其策略容量是有限,规模的快速扩张会导致量化模型承受较大的压力,最终可能导致模型失效。今年是中小市值风格占优,由于贝塔表现极好,也导致赛道过于拥挤,考虑后续超额收益可能降低,不少私募纷纷封盘500指增产品。

此外,率先封盘的产品主要是市场中性与500指增,1000指增与300指增多为正常开放申购。与火热的500指增相比,其余两大指数基金虽然今年超额不如500指增,但是风险波动也是更小。出于对私募管理人的信任,在500指增封盘后,也有投资者会选择其1000或300指增。

高频量化惹争议,百亿量化私募平均收益21%

量化私募的规模已经突破万亿元,市场对于量化基金的质疑也是一直存在。11月23日,晶澳科技跌近8%,某公募基金经理发文表示,在公司基本面并没有任何利空因素的情况下,股票却在盘中近乎跌停,将原因归结为“高频量化资金割韭菜”,并称“高频量化不除,市场再无宁日”。

虽然该观点也并未获得市场的认同,但量化基金对市场的影响力越来越多已是不争的事实,监管部门也是出手。

协会上线了“量化私募基金运行报表”的月度报表,要求收到通知的相关私募基金管理人需要在此后每月结束之日起5个工作日内(含)完成报送任务。此前大多大多是按季度报送,这次不仅缩短了报送的时间,而且在交易性特征等报送内容做出了更加详细的规定。业内人士表示,此次为定向通知,收到该通知的均是管理规模较大的私募管理人。

不仅如此,更有消息称头部量化私募基金已经被移出快速备案通道。并且中基协AMBERS系统也有了新变化,量化基金备案需选择量化主策略、量化辅策略,两者均为必填项。

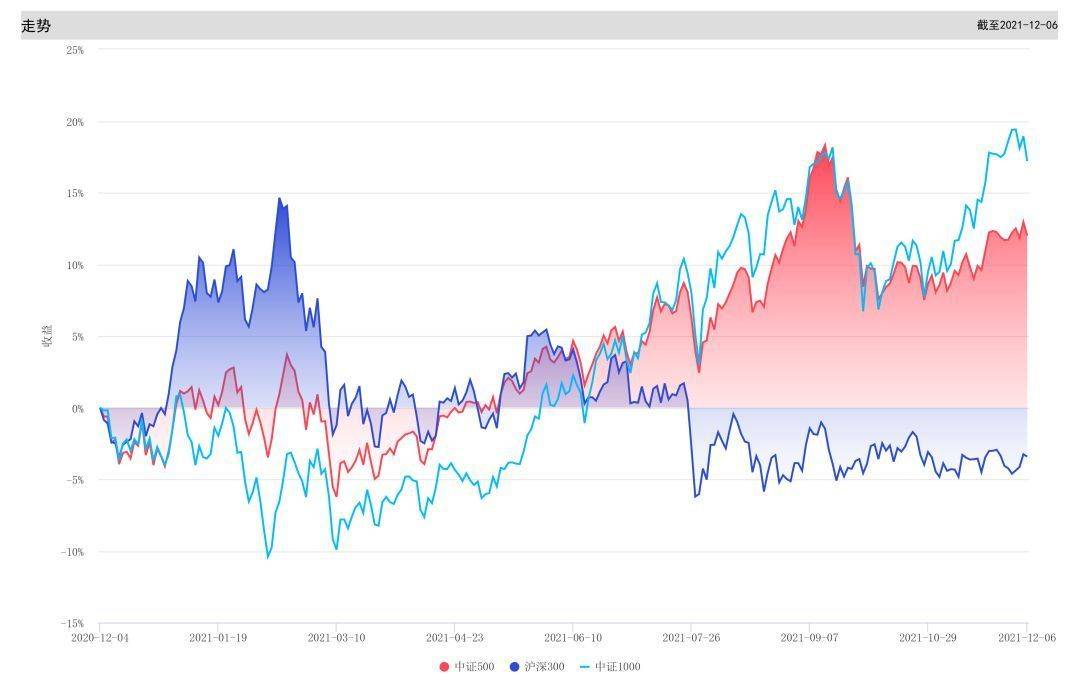

量化私募的突飞猛进,除了规模,还有业绩。私募排排网数据显示,截至12月初的数据,仍有多家主观多头百亿私募跌幅超10%,但是26家百亿量化私募不仅今年收益全部为正,并且今年以来平均收益达到21%。

鸣石投资、聚宽投资、佳期投资、金戈量锐、世纪前沿私募基金、天演资本、凡二投资等7家百亿量化私募今年以来的业绩超过30%,鸣石投资依旧是冠军,年内收益逼近40%。

因诺资产、宽投资产、启林投资、盛泉恒元等4家百亿量化私募今年收益也均超过20%。

明汯投资、衍复投资、九坤投资、灵均投资、宁波幻方量化等12家私募年内收益率介于10%-20%之间,只有3家私募年内收益率低于10%。

今年量化私募的业绩增长主要由指数增强基金贡献,由于核心策略的不同,也有九章资产、申毅投资、呈瑞投资三家百亿量化私募今年以来收益不足10%,分别为***%、***%、***%。

免责声明

免责声明

营业执照公示信息

营业执照公示信息