7家百亿私募齐发 正圆、宽投、红筹均百亿

2021-11-05 17:36:56来源:私募排排网

百亿私募一直是市场的焦点,近期百亿私募可谓是频繁刷屏,百亿阵营也是不断扩容,终于在今天迎来“双百时代”,即百亿私募数量达到100家。

就在刚刚,又有正圆投资、宽投资产、冲积资产、和谐浩数投资管理、遂玖资产、红筹投资、聚宽投资7家私募晋级百亿,至此,百亿私募机构数量已经达到100家,其中量化私募25家,在百亿私募中占据四分之一的位置,宽投资产为第25家百亿量化私募。

7家百亿私募齐发,正圆、宽投、红筹均百亿

结构性行情下,头部私募表现更胜一筹。11月以来,就有7家私募晋级百亿,他们分别是正圆投资、宽投资产、冲积资产、和谐浩数投资管理、遂玖资产、红筹投资、聚宽投资。新锐百亿私募宽投资产、冲积资产来自上海,广东新增的百亿私募有两家,分别是广州的正圆投资、深圳的红筹投资。此外,和谐浩数投资管理来自北京,遂玖资产来自杭州。

虽然主观股票多头在今年行情下表现并不出色,部分坚守大消费的头部私募更是节节败退,但是依旧有主观私募逆流而上,成功晋级百亿。在此次新增的6家百亿私募中,正圆投资、冲积资产、红筹投资均是股票多头的代表。

新锐百亿私募正圆投资成立于2015年,公司连续多年业绩居于市场前列,今年以来收益***%。目前正圆投资的基金经理有三位,分别是廖茂林、华通、戴旅京,三位基金经理上在选股上互不打扰,其中又以廖茂林管理规模最大。从10月底开始,廖茂林管理的基金产品已经全部封闭。从持股历史看,正圆投资对于消费医药等个股很少参与,重点在新科技、顺周期行业。

从上市公司披露的三季报来看,正圆投资在三季度重仓持有10只个股,公开持股市值为10.98亿元,披露的产品包括正圆壹号、正圆进取二号、正圆五号、正圆长兴1号。正圆壹号的基金经理正是廖茂林,截至三季度末,正圆壹号持有市值为8.93亿元的中环股份,9544万元的苏大维格。

私募排排网数据显示,截至11月2日,正圆壹号自2016年7月份成立以来的累计收益达到***%,今年收益也是成功翻倍,为***%。正圆投资的最新重仓股包括中环股份、苏大维格、星球石墨、赛腾股份、富信科技、博硕科技、伟创电气、爱科科技、腾景科技、正弦电气,均来自制造业。

来自深圳的红筹投资则是“资历最老”的百亿私募,公司成立于1991年,存续时间之久已经直接刷新百亿私募历史。红筹投资总经理邹奕是70后,本硕都在清华大学,先后学习生物学和会计学,97年毕业后先后任职于央行、券商等机构,2005年加盟红筹投资至今,是位有着20年经验的投资老将。既有宏观及政策研究经历,又多年专注于制造业、周期等多个行业投资,对各个行业不偏见不热恋,跌到位了就买涨多了就卖。喜欢从安全边际出发,也愿意享受趋势带来的溢价。

红筹投资在去年规模就已经超过50亿元,公司更是在去年就提出来看好上游行业的周期股。私募排排网数据显示,红筹投资去年收益超过50%,今年也超过20%,业绩可圈可点。邹奕曾表示,这两年基本没有配置白酒、消费、医疗等机构抱团股,因而年后也没有遭遇重挫。反而是春节年前提前切换到有色化工等板块中,在节后以来的行情中,获益不错。

宽投资产管理规模破百亿,百亿量化私募扩容至25家

在11月份加入百亿私募阵营的六家机构中,除了股票多头,也有量化私募。宽投资产管理规模破百亿,成为第25家百亿量化私募。公司名称“宽投”来自于“Quant”的音译,Quant的工作就是设计并实现金融的数学模型、(采用计算机编程)资产定价模型及衍生品的定价、衍生品定价,风险估价和预测市场。宽投资产董事长、投资总监钱成是美国密西根大学安娜堡分校应用数学硕士、统计学博士,量化从业近十年,拥有丰富的投资经验。

从公司发展历程来看,公司创始团队在2012年就已经参与ALPHA策略与CTA策略的研发工作,2014年底宽投正式成立,2015年开始陆续发行产品。目前宽投资产策略包括:指数增强策略、CTA策略与混合策略。在股票策略方面,因子库累积逾2000个低相关性因子,超额收益主要来自多因子选股模型、程序化T+0、算法交易与打新收益。在CTA策略上,宽投目前聚焦于量化套利策略与趋势策略,针对数据挖掘计产生的有效指标,经模型与交易系统转化为交易。

宽投资产表示,公司虽然初入百亿门槛,势必将面临更多更大的挑战,但多年稳健的投资理念与基金运作风格已然深入血液。在迈出坚实的第一步后,公司初心不变,专注己身,致力于为投资人提供更好的服务。

量化在今年迎来高光时刻,头部私募更是争当备案王,灵均投资年内备案基金数量更是超过400只。目前,国内百亿量化私募已经达到25家。

在11月1日,中国证券投资基金业协会上线“量化私募基金运行报表”月度报表,要求相关管理人于2021年11月15日前(含)完成首期报送任务,此后于每月结束之日起5个工作日内(含)完成报送任务。

公告同时强调,根据《关于加强私募基金信息报送自律管理与优化行业服务的通知》,不报送或逾期报送达两次及以上的管理人将被列入信息报送异常机构,协会将在官网予以公示,并视情况进一步采取自律措施。

量化私募之前是上报季度或者半年度运行报表,此次不仅改为月度报送,新的月度报表有部分新增内容。从新版报表来看,在管理人信息方面,要求私募机构对管理量化基金的数量和规模、是否存在境外关联方或子公司、境外关联方和子公司管理基金资产等情况进行登记说明。在量化基金信息方面,报表内容包含量化主策略、辅策略、策略调整等内容,报表同时包含了对持股信息下上报要求,包括日均持有股票数量、日均股票成交金额(单边)、日均股票换手率(单边)、账户最高申报速率等。

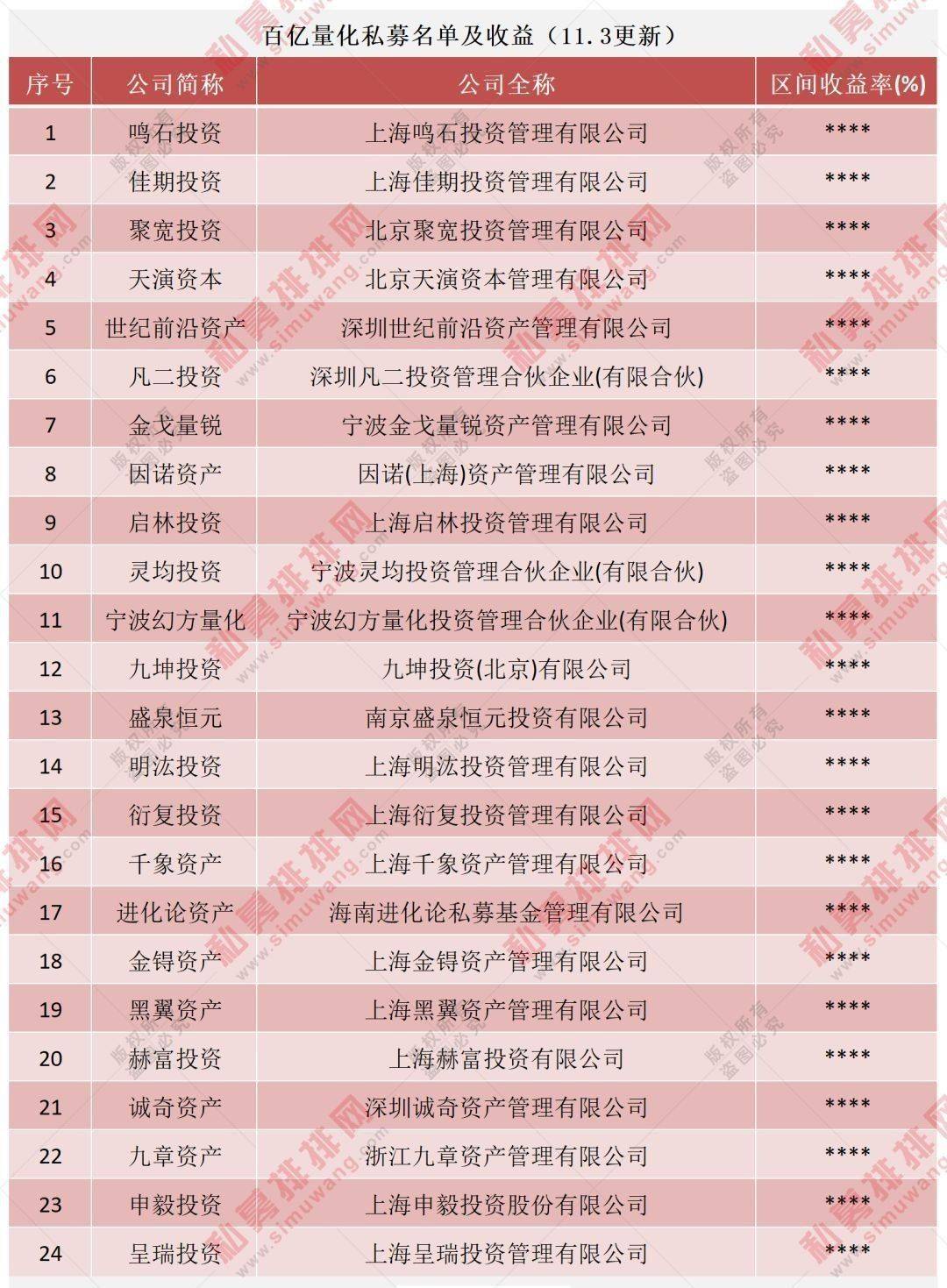

私募排排网统计数据显示,截至11月4日,国内25家百亿量化私募分别是申毅投资、呈瑞投资、鸣石投资、金锝资产、九坤投资、诚奇资产、凡二投资、明汯投资、黑翼资产、进化论资产、灵均投资、千象资产、盛泉恒元、天演资本、因诺资产、金戈量锐、佳期投资、宽投资产、启林投资、九章资产、世纪前沿资产、宁波幻方量化、赫富投资、聚宽投资、衍复投资。

在百亿量化私募中,申毅投资成立时间最早,公司核心优势在于低回撤、低相关性、低杠杆的多策略组合。申毅投资成立于2004年,也是在今年10月份规模破百亿。公司创始人申毅有超过20年全球市场交易经验,曾在高盛集团担任美国股票和ETF自营团队主管,并是高盛集团欧洲ETF部门创建人。他也曾在世界顶级市场中性对冲基金千禧年担任量化投资基金经理,交易经验遍及全球所有大型成熟市场。

免责声明

免责声明

营业执照公示信息

营业执照公示信息