近九成百亿私募亏损 期货、债券私募逆风翻盘

2022-02-08 15:02:20来源:私募排排网

由于临近春节,2022年1月份成交量低迷,资金以避险为主。叠加美股加息情绪干扰,A股市场下跌较大。1月份仅银行行业上涨,多数行业下跌严重,国防军工、医药生物、传媒更是跌幅位列前三。

2021年的热门赛道在2022年大幅杀跌,去年重仓热门赛道的私募业绩也是惨遭回调,百亿私募中业绩排名前列的私募,开年首月的收益已是居于倒数位置。

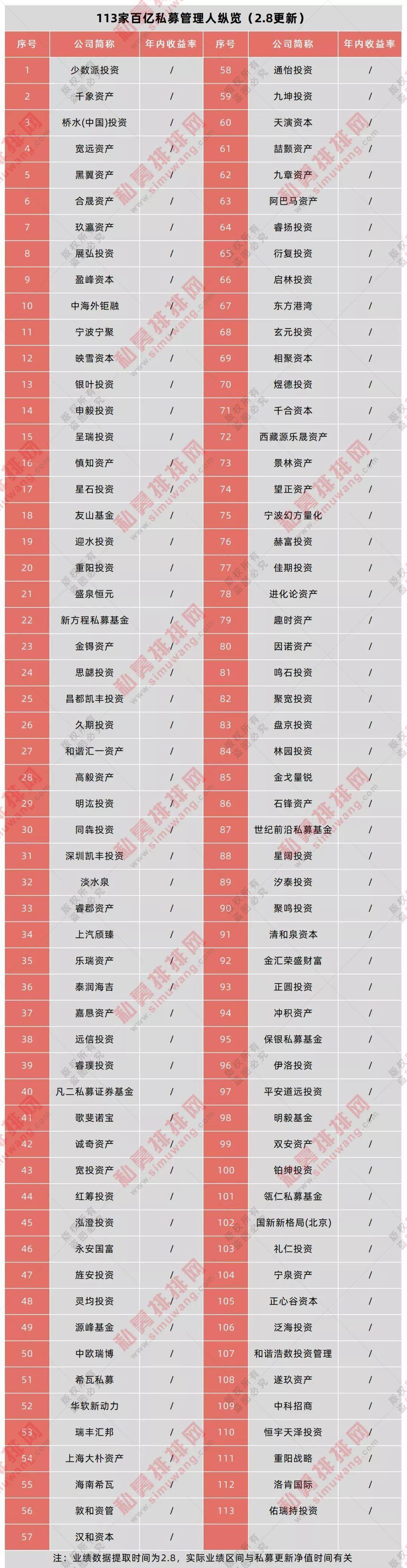

私募排排网数据显示,截至2月7日,百亿私募数量为111家,旌安投资、展弘投资、远信投资、望正资产、华软新动力等1月新晋百亿私募。从业绩来看,94家有业绩披露的百亿今年以来平均收益为-4.32%,业绩为正的百亿私募为11家,正收益百亿私募占比仅为11%,少数派投资、千象资产、桥水(中国)投资、宽远资产、黑翼资产、合晟资产业绩领跑,CTA、债券私募喜迎2022开门红!

积极布局春季行情,基金经理A股信心指数继续攀升

“春季躁动行情”只会迟到,并不会缺席!2月7日为虎年第一个交易日,A股喜迎开门红,截至收盘,三大指数集体上涨,其中上证指数涨2.03%,深证成指涨0.96%,创业板指涨0.31%。两市成交较节前大幅放大,北上资金净流入69.64亿元。

板块方面,油气板块掀涨停潮,地下管网、建筑装饰、钢铁、水泥、煤炭等板块涨幅居前,新冠治疗、教育、手机游戏、云计算等板块跌幅居前。商品期货同样大面积飘红,LPG、豆粕主力合约涨停,菜粕涨超8%,豆二、低硫燃料油、PTA、PVC、沥青、玻璃、动力煤涨超5%。

宏观基本面并未出现重大改变,股市不具备持续调整的基础,今年“春季躁动”的驱动因素仍在。另从从流动性因素来看,宽松的货币政策基调已经确认,未来一段时间的流动性将保持充裕。目前“稳增长”信号明确,基建投资适度提前等财政政策发力效果也将逐渐显现,市场对“稳增长”政策的怀疑正在消失,市场的风险偏好或将逐渐提升。

私募排排网最新报告数据显示,私募信心指数持续升高,积极布局春季行情。2022年2月,融智·中国对冲基金经理A股信心指数为117.70,相较2022年1月环比提升0.24%,私募基金经理信心指数继2021年11月后再创新高,管理人看好春季躁动行情。

展望后市, 2022年市场受海外市场影响波动加剧,但政策面依然利好频发,降息对冲海外加息风险,基本面景气的行业利润持续增长,行业天花板继续拔高,料在情绪化因素过后市场会迎来修复,甚至超过2021年指数高点。行业上,主题投资机会依然较多,主要聚焦于新能源、新基建、军工、专精特新等景气赛道公司;另一方面,稳增长为主的老基建相关公司也值得关注。

近九成百亿私募亏损,期货、债券私募逆风翻盘

受行业暴跌影响,相应主题基金也是回撤剧烈,千亿级别的明星基金经理也不例外。以明星基金经理葛兰为例,截至2021年末,葛兰旗下共计管理5只基金产品,管理规模达1103.39亿元,成为在管主动权益类基金规模最大的基金经理,成功晋级“公募一姐”。

葛兰管理规模的猛增,与医药板块近几年的表现有关。受疫情影响,医药板块在2020年大幅上涨,给投资者带来丰厚回报。2021年医药板块整体回调,医药主题基金开始出现亏损。受广东集采文件公布影响,葛兰重仓的长春高新自1月19日起连续三个跌停板,一时间成为市场关注的焦点。截至1月28日的净值数据,中欧医疗健康混合今年以来跌幅高达-16.16%,昔日被基民成为“医药女神”的葛兰也被戏称为“葛韭菜”。因风格切换,主题基金大跌上热搜的还有此前重仓白酒的易方达张坤。

截至1月底数据,上证指数与沪深300均跌超7%,中证500、创业板指更是跌超10%。私募排排网数据显示,截至2月7日,百亿私募数量为113家,旌安投资、展弘投资、远信投资、望正资产、华软新动力等为1月新晋百亿私募。从业绩来看,93家有业绩披露的百亿今年以来平均收益为-4.32%,仅11家百亿私募业绩为正,正收益百亿私募占比仅为11%,少数派投资、千象资产、桥水(中国)投资、宽远资产、黑翼资产业绩领跑。

高达89%的百亿私募亏损,有35家百亿私募跌幅超5%,其中又有7家百亿私募跌幅超10%,最大跌幅接近15%,主要为2021年度涨幅居前的私募。从1月份主要市场表现来看,A股主要指数全线飘绿,行业仅银行板块上涨;美股同样下跌,仅港股表现尚可,中概互联更是全线反攻。股市震荡加剧,CTA策略产品则有不错表现,在正收益百亿私募中,就有不少机构凭借CTA策略力挽狂澜。

千象资产今年以来收益***%,在百亿私募中位列第二,也是为数不多的正收益百亿量化私募。2022年以来A股市场的超预期下跌和大宗商品市场的不俗业绩,进一步凸显了CTA策略配置价值。千象资产表示,经济工作会议已经定下了稳中求进、经济建设为中心的主基调,稳增长政策发力下,与基建相关的大宗工业品将阶段性受益,保供稳价和能耗双控等政策也会催生结构性行情。另外相比去年,当前监管政策风险已大幅释放,商品市场活跃度提升,CTA的配置价值将进一步凸显。

权益市场频现震荡,固收+市场火爆。“固收+”基金的收益主要来自四部分,大类资产的配置能力、债券配置能力、新股申购,权益仓投资。具备较强大类资产配置与选股能力的机构也是在表现突出,包括合晟资产、玖瀛资产、中海外钜融在类的百亿债券策略中,开年就取得不错的收益。

百亿债券私募合晟资产成立于2011年,还是国内首批(50家)基金业协会登记的私募基金管理人之一,也是国内规模领先的信用债研究与投资机构。合晟资产认为,宏观经济在政策支持下,可能呈现前低后高的态势。在政策发力期,流动性宽松有望支撑利率债曲线整体下行。宽信用有助于企业再融资,中短期信用债有望贡献稳定的基础收益。在股票市场整体估值已回落到历史中位数水平情况下,充裕的资金面可以让我们对权益市场适度乐观,稳增长受益板块和中下游低估值板块有望受益最多。

至于转债市场,在经历此前的良好表现后,今年依然可以期望具有良好正股投资价值的转债品种的较好表现。新兴的REITS市场中的稳定高分红资产可能有超额收益,而基础资产管理能力超额明显、未来有扩募潜力的品种则长期值得看好。

多资产配置分散风险,首家百亿外资私募桥水喜迎开门红

单一资产配置穿越周期颇有难度,通过多资产配置来分散风险被更多投资者关注,桥水的全天候策略正是一种典型的多资产策略,在今年的震荡市也是喜迎开门红。

桥水(中国)投资不仅是唯一一家外资独资性质的百亿私募,今年以来收益也是排名第三,为***%。桥水(中国)投资在去年发行的新产品募资金额在80亿元左右,从投资策略来看,桥水新产品采取全天候增强型策略,投资标的为中国股票、债券和大宗商品及其衍生品,其目标是通过高度分散化获取持续稳健的收益,期望能获得与股票类似的长期收益,但风险显著降低。

相关资料显示,全天候增强型策略包括两个部分:一是全天候,其是一种持有资产的配置方法,可以帮助投资者抵御经济环境对投资组合的冲击,实现更持续稳定的收益,此方法由桥水在1996年首创、也是风险平价的起源。二是主动管理(阿尔法),在全天候的基础上桥水叠加对当下市场的主动观点,系统地去调仓;这样能进一步提高策略的收益和稳定性。运用40年来桥水基金在170余个全球市场积累的基本面见解,捕捉大类资产的市场拐点。

另据中证报消息,桥水基金向美国证交会提交的ADV表格显示,桥水旗下的全天候中国基金的资产总值达54.36亿美元,折合人民币约343.6亿元。据ADV表格显示,桥水全天候中国基金最低起投金额为1000万美元,目前有15名投资者,基金43%的资产来自美国以外的投资者。全天候中国基金是桥水在海外发行的中国基金,成立于2017年,以"全天候"策略投资中国市场。

年初以来收益居前的百亿私募多以债券策略与期货策略为主,少数派作为股票多头代表,今年以来收益***%(截至1.21数据),排名跃居首位。少数派认为,超额收益来自于多数人的误区,公司从行为金融学的角度去观察认识市场,同时也从这个角度做出投资判断和决策,并提出两个投资方向。

第一个投资方向是多数人不看好,但是实际情况没什么不好的股票,价格也很便宜,比如银行、地产、保险,这类方向也是少数派之前一直在投资的方向。第二个方向的投资也是来自超额收益,是多数人看好,但是实际情况会更好的股票。虽然预期好了,但是预期还不够好,这也是误区。少数派表示,第二个方向的持股时间比较短,所以市场时机很重要,在未来几个月时间里面,公司找机会增加第二个方向的投资,如果时机到来我们会增加配 置比例,实际的比例和速度会根据市场情况来决定。

免责声明

免责声明

营业执照公示信息

营业执照公示信息