百亿私募依旧是新基金发行大户 业绩如何?

2022-02-23 15:47:53来源:私募排排网

上周全球主要资本市场普遍下跌,A股再度走出独立行情。上证指数周涨幅为0.8%,深证成指涨幅为1.78%,创业板指涨幅为2.93%。上周以药明康德、宁德时代为代表的高位超跌板块技术性反弹,短期企稳;金融地产、基建则高位波动。

市场虽有企稳回升,但量能依然不足,上周每天的成交均未破万亿。加上地缘政治因素导致美股波动,以及国内疫情时断时续,整体市场较难出现较大机会。

市场整体表现

近期欧美市场连续下跌的背景下,A股市场走出独立行情,上周A股主要股指全线反弹。具体来看,上证指数上涨0.8%,深成指上涨1.78%,创业板指上涨2.93%。地缘事件不确定性加剧,全球投资者纷纷抛售高风险资产,上周纳斯达克指数下跌1.76%,恒生科技指数、恒生指数分别下跌2.09%、2.32%。

行业方面,申万一级行业指数涨多跌少。上周涨幅居前的板块主要是电力设备、有色金属、医药生物、美容护理、建筑装饰等,其涨幅分别是5.53%、 5.31%、 4.85%、 4.36%、 3.51%等;跌幅居前的板块主要是非银金融、公用事业、银行、交通运输、农林牧渔等,其跌幅分别为-3.93%、 -1.21%、 -1.10%、 -1.06%、 -1.02%等。

顶流基金经理奔私,董承非加盟睿郡资产

顶流基金经理董承非最新去向曝光!私募排排网监测数据显示,董承非已经加盟百亿私募上海睿郡资产管理有限公司,这也意味着昔日的“兴全三剑客”再度聚首,不过这一次是在私募行业。

在2月14日,董承非的基金从业资格已经变更至睿郡资产,这也意味着昔日的“兴全三剑客”在百亿私募平台上将继续携手。

睿郡资产成立于2015年,在与兴聚投资合并后,公司规模晋级百亿,目前公司核心人物包括杜昌勇、王晓明,两位也均是兴全系投资老将。在2020年7月17日,王晓明创立的兴聚投资和杜昌勇创立的睿郡资产发布公告,两家公司进行合并,定位为打造以权益为核心、股债结合、灵活配置的“权益+”新平台,公司定位国内股债结合市场的头部参与者。

在私募圈,已有多位百亿级基金经理来自兴全基金,除了此次董承非奔赴的睿郡资产,宽远资产徐京德、大朴资产颜克益、宁泉资产杨东,均为“兴全系”。此外,百亿级公募基金经理睿远基金傅鹏博同样曾在兴全基金任职。从年内收益来看,兴全系私募基金经理业绩更胜一筹。

百亿私募新发基金领先,业绩如何?

据中国基金业协会数据,截至今年1月底,存续私募管理人共有2.46万家,管理基金12.69万只,管理基金总规模则达到了20.28万亿元,这也是私募基金管理规模历史首次突破20万亿。

另据私募排排网统计数据显示,截至2月21日,今年已经有4669只私募基金完成备案登记,其中是私募证券基金3313只,占比70.96%。

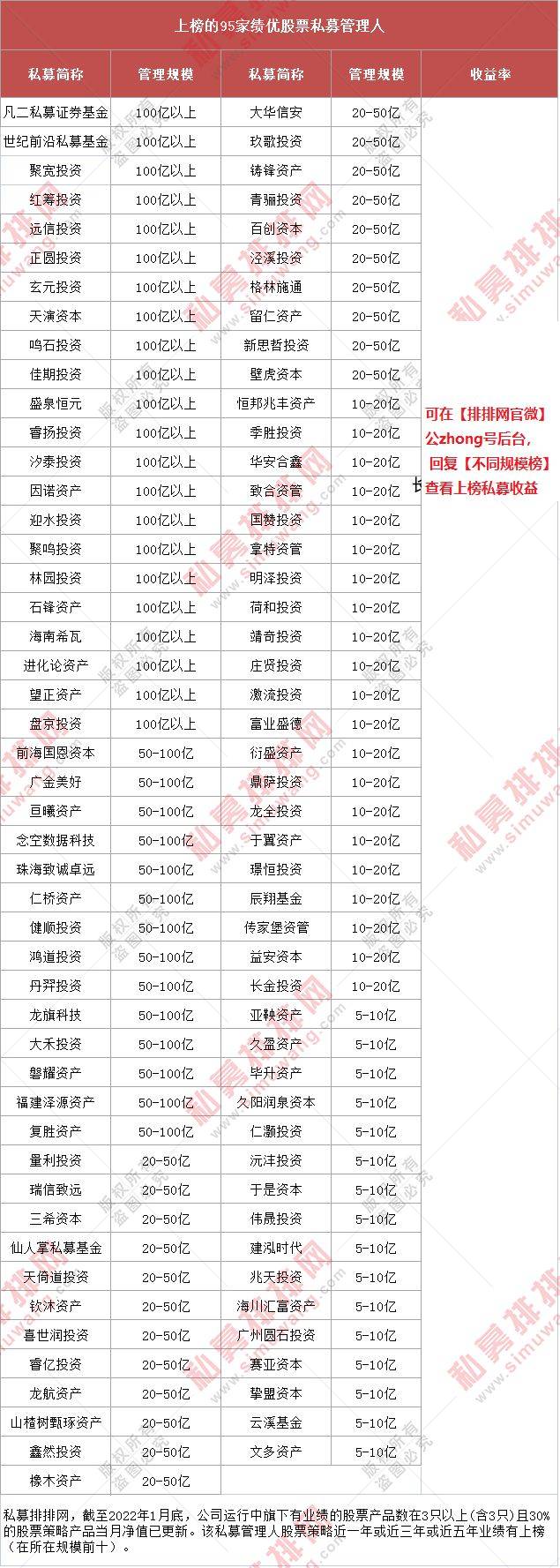

百亿私募依旧是新基金发行大户。年初至今有27家私募管理人发行基金数量在10只及以上,其中百亿私募就有18家。百亿量化私募开年继续领跑,星阔投资与阿巴马资产今年已经分别发行28只、27只新基金。另有华软新动力、因诺资产、弘尚资产的新基金数量紧随其后,分别为22只、21只、20只。

热门基金周度(2.14-2.18)产品涨跌幅

从私募基金周度表现来看,上周以“宁指数”为代表的创业板出现短期企稳,医药行业CXO也出现大幅反弹,不过金融地产出现高位波动。不过赛道股的反弹,也带动了主观多头私募基金的业绩局部回暖。

量化多头方面,上周沪深300上涨1.08%,中证500上涨1.33%,中证1000上涨3.10%,指数增强基金纷纷飘红,多数管理人获得正超额。

全球市场波动频繁,原油逼近7年高位,天然气上涨10%,大宗商品继续冲高,焦煤涨幅最大,为6.36%;黑色系中铁矿石跌幅最大,为-17.81%。在乌克兰事件缓和、国内政策调控等多种因素影响下,商品市场出现强震荡,市场情绪变化剧烈,CTA策略较前面几周操作难度加大,容易造成亏损。从CTA基金上周表现来看,业绩也出现分化,涨跌参半。

私募最新观点

磐耀资产:

经过元旦以来的大幅杀跌后,上周以沪指和创业板指数纷纷企稳,前期大幅杀跌的新能源、军工、半导体以及医药CXO等板块也都纷纷企稳;与此同时,稳增长板块走势保持稳定。我们认为元旦以来,因为阶段性估值较高以及美联储加息等因素造成的回调已经接近尾声,后面会维持底部盘整的走势。

从估值上来说,新能源、军工、半导体包括医药股等板块的估值,回调之后泡沫已经大幅消化了,回到了合理水平,其中部分细分行业进入到低估区域。成长板块已经连续下跌接近三个月,无论调整的空间以及时间,都已经创出最近几年的新高。另外一方面,即将批露的年报、一季报优质公司会重塑成长预期,所以估计走势上整体我们认为进入到企稳分化阶段。

以军工、新能源、半导体、医药、养殖、航空等板块均出现了一些结构性机会值得重点把握,我们应该珍惜此次调整带来的底部盘整机会,逐步把握静候底部加仓的良机,争取为全年的业绩打下一个良好的基础。

钦沐资产:

经过此前的连续调整之后,上周的主旋律是反弹。

目前仍很难判断市场是否企稳,我们的对策是保持中性仓位。市场风险点较为清晰,负反馈在春节前后演绎到较为极致的状态,预计后续踩踏式下跌的可能性在减弱。另一个风险是外围风险,预计A股在经历了调整之后,会相对更稳健一些,我们尽量围绕A股市场,暂时规避H股。

目前已经有不少之前因为估值较贵而错过的优质成长股渐渐地进入到较为确信的区间,这个是在市场较为绝望的阶段最大的收获。战略上要乐观,还是要围绕长期成长价值进行布局,不参与短期的博弈,其预期收益率与优质成长不具备可比性。战术上对于确定性的要求需要更高一些,尽量防范风险。

兆天投资:

上周发布的社融及信贷数据表明,总规模的扩张一定程度上验证了宽信用的推进,但是结构数据不佳则令市场担忧依旧存在,当前宽信用的实现更多体现了供给端的主动而为,而需求端的承接意愿则依旧审慎,宽信用及稳经济的推进仍有赖于政策在需求端的更大作为。

外围方面,俄乌地缘政治局势再起波澜市场避险情绪上升,美国通胀水平再创新高,但上周五在外围市场大跌的情况下,A股表现出较强的韧性。我们认为,市场恐慌情绪有所缓解,但市场交投还未完全恢复,未来还需整固过程,并逐步进入情绪的回升阶段。我们仍可把握当前的交易机会,战略性布局依然是好的时间窗口。

中长期看,在稳增长逐渐进入业绩验证阶段后将迎来兑收阶段,而调整后的成长板块将逐步具备参与价值。

复胜资产:

上周市场下跌趋势有所延缓,整体探底回升。年初出现的“风格切换”上周暂告段落。市场的人气依旧不高,日均成交金额降至8000多亿水平。上周电力设备、有色金属以及医药生物涨幅靠前,非银金融,公用事业以及银行板块跌幅靠前。

虽然上周市场出现了“风格回归”,过往表现优异的新能源汽车、光伏以及消费医药等龙头公司上周大幅反弹,但我们认为市场目前更多的是被情绪预期引导,而没有实际的业绩趋势作为股价的指引。从流动性层面,美国通胀高企,加息势在必行;但同时中国社融数据环比大幅增长,国内对于流动性“宽信用”预期较强。另外一边,即便疫情反复出现给复工复产带来一定困扰;但市场对于年内经济稳增长优先也已成一致共识。从大的逻辑上来看,似乎都是有些矛盾对立,因此我们整体仍然保持一个谨慎的态度。

免责声明

免责声明

营业执照公示信息

营业执照公示信息