量化私募封盘产品不可惜:为投资者把关就是为口碑把关

2022-03-28 16:32:52来源:私募排排网

上周五(3月25日),东方港湾董事长但斌对于媒体报道其旗下多只产品近期净值波动较小、疑似部分产品轻仓运作的内容做出回应。

但斌在某社交平台公开发声:“其实每次重大决定都不容易,都要付出相当的‘心智’,也要承担相应的后果与结局……东方港湾经过08年与白酒危机之后,在我们卖出原则里面加了一条‘遇到系统性风险’也会考虑卖出暂避,18年修订的《时间的玫瑰》里面也有谈及。”

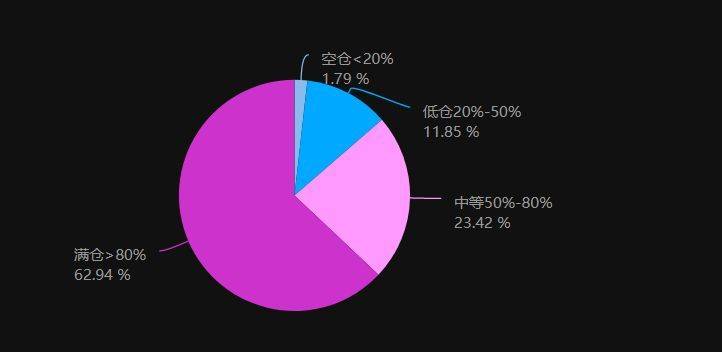

其实,近期选择轻仓运作的百亿私募不止但斌的东方港湾。私募排排网3月18日最新的百亿股票私募仓位指数显示,低仓位(二成到五成仓)占比达到11.85%。但也有更多百亿私募保持了高仓位,中等仓位(五成到八成仓)占比达到23.42%,满仓(八成以上仓位)占比高达62.94%。

不仅如此,百亿股票私募近期的业绩也存在明显差异。近一个月收益率高于-2%的百亿股票私募有10家,其中有7家为量化私募。近一个月收益率低于-10%的百亿股票私募共有5家,全部为主观派百亿私募。

其原因主要在于,股市的波动行情中,百亿量化私募尚有可能采取对冲的方式降低回撤,主观派百亿私募要达到同样的低回撤效果,更可能采取的方法是降低仓位,因此仍保持高仓位的主观派私募或受行情影响更加明显。

《周易》中有“穷则变,变则通,通则久”一说。但斌作为主观派百亿私募东方港湾的掌舵人,如果在当前的行情下采取降低仓位的做法,首先是由其策略特性决定的,同时也不失为应对市场波动的一种暂时的变通之法,长期来看与其价值投资的思维体系并不相抵触。

量化私募封盘产品不可惜:为投资者把关,就是为口碑把关

不仅以东方港湾为代表的主观派私募在寻求应变之法,量化私募近年来也在不断探索与市场相适应的“解法”。比如在去年9月,量化私募处于业绩高位、风头正盛时,多家大中型量化私募就提前对部分热门产品采取了“封盘”措施。

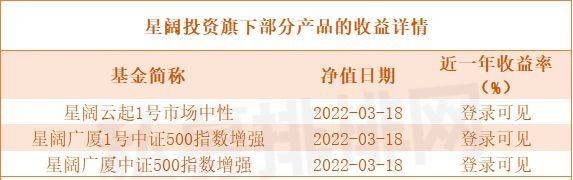

星阔投资在2021年的8月24日,早早宣布了暂缓旗下500指增和市场中性策略产品资金募集的消息,但对于当时相对不那么热门的1000指增、300指增等产品线,则保持了对市场的开放度。

以星阔投资旗下“星阔广厦中证500指数增强”为例,该产品成立于2021年2月26日,截至封盘后的9月10日,该产品半年间的收益率为***%,但星阔投资仍果断选择了“封盘”。

随后短短一个月内,金戈量锐、进化论资产、天演资本、衍复投资等多家百亿量化私募纷纷采取措施,暂停旗下部分产品的募集。进化论资产更是宣布2021年内不再发行新量化产品,现有产品部分暂停募集、部分设置限额。

进化论资产在回复投资人暂停募集的原因时提到:“规模快速增长不是我们追求的目标,投资人盈利质量是我们考虑的优先选项。”

多家量化私募密集采取“封盘”措施,一方面表明量化策略的容量不足、上限仍待突破,另一方面表明当时市场上对于部分热门产品的追捧已趋向非理性,造成资金过快涌入。

正如“追涨杀跌”是投资中的常见现象,由于信息的不对等,投资者对热门产品的追捧也无可厚非。这就需要私募管理人秉承为投资者负责的经营理念,对产品的容量和市场行情做好监测,在募集中发挥好“把关”作用,及时向投资者传递市场信息,这既是对投资者的资金负责,也是对私募管理人自身的口碑负责。

从量化私募年内的业绩表现来看,虽然量化多头策略表现不佳,量化套利、量化趋势等策略却异军突起。截至3月28日数据显示,融智量化多头指数2021年的收益率为***%,今年以来的收益率为***%,融智量化趋势指数2021年的收益率为***%,今年以来的收益率为***%。

积极自购传递市场信心,九坤投资年内二度加购

不止去年的“封盘”控规模,对于今年的A股市场,不少私募管理人也做到了“不在巅峰慕名而来,不在低谷转身离开”,年内纷纷进行自购操作,积极向市场传递对于A股的长期信心。

作为行业头部的百亿私募更有能力承担这一“重任”。百亿量化私募九坤投资近期发布公告称:“基于对中国资本市场长期稳定发展的信心,与投资者共同践行长期投资理念,我司决定自3月18日起,采用每月定投的方式,以自有资金申购旗下股票型资管产品。每月定投金额为1000万元人民币,定投周期为3年。”

值得一提的是,此举为九坤投资年内第二次使用自有资金大额申购旗下产品,第一次是在1月28日。当时九坤投资一次性拿出了1亿元人民币申购旗下股票优选策略、指数增强策略、股票多空策略等基金产品,并承诺至少持有3年以上。加上此次采取定投的方式陆续投入3.6亿元,九坤投资已公开宣布计划拿出4.6亿元,对旗下产品进行长期投资。

一系列自购举措,一定程度上加强了九坤投资与投资者的利益一致性,更重要的是以“真金白银”的方式,强有力地向市场传达了长期看好的声音。

不仅九坤投资,年内还有永安国富、汉和资本、灵均投资、林园投资、赫富投资、幻方量化、景林资产、磐耀资产、弘尚资产、谢诺辰阳等10家私募已对旗下产品发表自购计划,累计/拟自购金额或达到12.65亿元。所谓“信心比黄金还珍贵”,以“真金白银”去交换“信心”,对于私募管理人来说无疑是一项十分值得的投资。

至于仓位方面,同为百亿量化私募的明汯投资的态度也较为明确。明汯投资近日对媒体发声表示,旗下所有产品近期均为净买入状态,并称量化多头本身就是满仓策略。

3月私募备案回弹,布局良机是否已至?

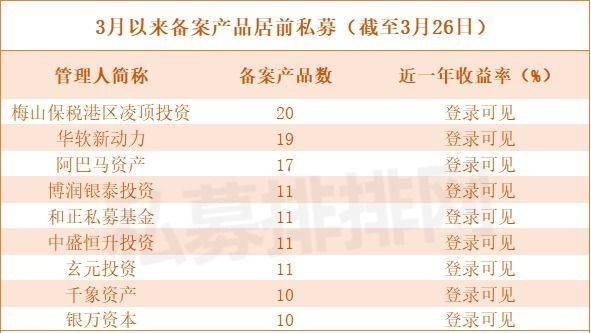

经过2月相对低迷的备案后,3月私募备案数量大幅反弹,截至3月26日,当月已有3699只私募产品完成备案,其中证券类私募基金备案产品2028只,环比上涨62.50%,环比下降15.29%。

备案数量的回暖,同样透露出私募对市场的布局正在恢复。月内备案超过10只产品的私募已达9家,包括梅山保税港区凌顶投资、华软新动力、阿巴马资产、博润银泰投资、和正私募基金、中盛恒升投资、玄元投资、千象资产、银万资本。

其中,梅山保税港区凌顶投资一举备案了20只产品,暂居3月备案冠军。资料显示,梅山保税港区凌顶投资管理规模50~100亿,办公地位于上海,旗下产品相对价值与股票策略各半,此次备案的20只产品涉及“出奇”、“智盈”、“望岳”、“恒瑞”、“揽月”等多条产品线。

2月的备案冠军——华软新动力3月乘胜追击,继续备案19只产品,且备案品类较为多样,涉及CTA策略私募FOF、指数增强FOF等。

百亿私募玄元投资3月以来备案了11只产品,除了“科新”、“元宝”两条主观多头产品线外,去年开始新增的量化多头策略的“元增”产品线也在持续扩容中。私募排排网资料显示,“元增”产品线主要由玄元投资去年引进的量化“大将”孔镇宁博士及其团队成员负责。

在面临诸多不确定性的情况下,玄元投资曾透露其在3月初适度控制了股票仓位,减少了高估值板块在组合中的暴露,同时增配了传统行业中有绝对收益机会的个股,同时表示后续将等待缩表及地缘政治等不确定因素落地,结合经营层面数据确定进攻方向。

对于市场底部是否已经到来,千象资产表示作为一家百亿量化私募,不会对市场动向进行预测,但其认为配置权益类资产仍具有必要性,关键在于抄底增配权益类资产的同时如何对尾部风险进行防范。千象资产建议通过多策略的搭配,将具有危机alpha属性且与传统资产相关性较低的CTA策略与传统权益类资产进行叠加,构建出“反脆弱”的投资组合,以发挥低相关性资产“1+1>2”的优势。

免责声明

免责声明

营业执照公示信息

营业执照公示信息