百亿私募主观多头产品一季度收益14.50%

2022-04-20 16:15:13来源:私募排排网

回顾一季度,A股的持续震荡回调导致不少权益类基金业绩遭遇下跌,股票策略基金冲击最为明显。私募排排网数据显示,截至3月底,有业绩记录的13609只股票策略私募基金一季度平均收益为-12.31%,其中仅有1425只股票策略基金年内收益为正,这也意味着赚钱私募占比低至10.47%。

以股票为主要投资标的股票策略,是目前私募行业中最为主流的投资策略,无论是基金数量还是管理规模,均处于八大策略之首。股票策略可以分别进一步细分为主观多头、股票多空、量化多头,其中主观多头策略只持有股票多头头寸,研究方式、投资决策及交易流程均以人为主观决定和执行。

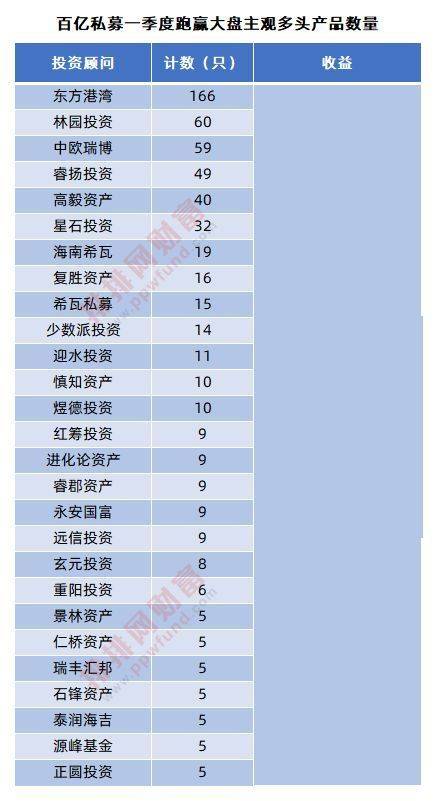

私募排排网数据显示,1312只百亿私募主观多头产品一季度平均收益14.50%,其中少数派投资、林园投资、东方港湾等百亿私募旗下有主观多头产品获得正收益;进化论资产、高毅资产、星石投资、海南希瓦、复胜资产等百亿私募旗下有多只主观多头产品一季度跑赢大盘。

展望后市,进化论资产表示,综合海内外市场风险,当下我们仍维持偏谨慎的态度,在总体风险可控的仓位下,增配价值类型股票仓位,减配成长类型股票仓位。同时保留一定的现金,等待市场不确定性消除以后市场出现的兼具发展前景和优秀估值的企业。

与客户共进退,东方港湾、敦和资产“让利”投资者

一季度俄乌冲突持续紧张带来蝴蝶效应,全球经济政策不确定性和通胀预期持续升温。受地缘政治冲击,全球市场避险情绪升温,叠加美联储紧缩预期,一季度海外市场波动加剧。A股市场一季度同样整体下行,上证综指、深证成指及沪深300指数分别为-10.65%、-18.44%和-14.53%,创业板指一季度为-19.96%。

另从私募基金一季度发行与清算数据来看,私募排排网统计数据显示,一季度产品发行量环比下降19.8%,同比下降14.6%,而清算产品数量同比大幅下降69.8%。另从3月数据来看,证券类私募基金发行量环比增长57.5%,同比下降17.6%,而清算数量环比增长48.3%,同比下降72.3%。

股市的急剧的下挫,叠加港股的下跌,也是让私募基金净值遭受严峻考验,不少私募旗下产品纷纷触及预警线、止损线。不过随着3月中旬金稳会的召开,市场情绪逐渐企稳,股市也是得以反弹,私募基金纷纷脱离预警线、止损线,暂时远离危险区。

由于净值波动较大,也有百亿私募本着对投资人负责任的态度,纷纷对净值1以下产品做出“让利”。

东方港湾但斌在2月24日表示,“东方港湾决定所有产品累计净值在1以下的管理费都不收了,回到1以上再收。这样公司收入会少近1亿元,并会给公司经营带来一些压力,但困难时刻,我们希望与客户一起共渡难关。”

另有宏观策略百亿私募敦和资产董事长施健军在公司春季策略会上表示,从投资人利益角度出发,公司决定对自主发行并管理的私募基金,以及敦和担任投资顾问的资管产品,单位净值低于1.000元期间,将实施管理费或固定投资顾问费暂时性减收60%计提的措施(公司将尽快与各基金托管人、相关业务合作机构协商一致,确定暂减计提的具体实施方案,具体以公司发布的通知为准)。

百亿主观多头私募平均亏损14.50%,东方港湾、林园产品斩获正收益

在百亿私募中,股票策略私募数量占据绝对优势,另从主观与量化来进行划分,又以主观股票策略私募数量领先。

私募排排网统计数据显示,截至3月底,有业绩记录的1213只百亿主观多头私募基金一季度平均收益为-14.50%,其中仅有41只基金获得正收益,正收益私募占比为3.38%。

截至4月1日,东方港湾旗下的“东方港湾中邮证券价值甄选1号”年内获得正收益,由但斌担任基金经理。在今年的股市大跌中,该基金的周度净值波动极小,与大盘波动低相关,或与其仓位较低有关。对于市场猜测但斌疑似“空仓”运作,但斌表示比较客观,并表示经过2008年与白酒危机之后,在卖出原则里面加了一条‘遇到系统性风险’也会考虑卖出暂避,今年以来乌克兰危机及之后的衍生风险是股市的聚焦点。

截至3月31日,林园投资旗下也有“林园投资310号”、“林园投资304号”、“林园投资309号”三只基金今年获得正收益。从最新统计数据来看,林园已经退出金龙鱼的前十大流通股东,且目前并未出现在上市公司的前十大流通。不过从调研明细来看,林园投资今年参与调研的上市公司包括金龙鱼与中新药业。

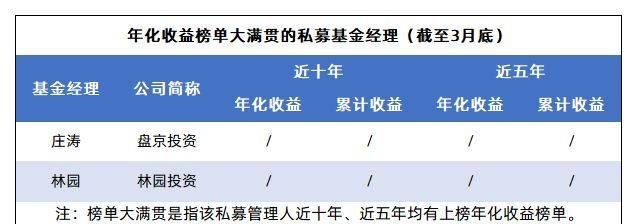

盘京投资旗下也有一只主观多头产品获得正收益,截至3月31日,肖明管理的“盘京闻恒1期”取得远超大盘的表现。该产品不仅今年逆势表现, 历史业绩同样可圈可点。“盘京闻恒1期”成立于2020年6月8日,截至2022年3月31日,该产品成立1.9年以来的累计达到***%,除了在今年获得正收益,“盘京闻恒1期”近半年也是取得***%的收益,近一年收益更是达到***%。担任基金经理的正是盘京投资的肖明,肖明拥有20余年券商自营工作经验,曾任证券投资总部负责人,在2019年10月加入盘京投资,担任基金经理。

不止肖明,拟打造平台型百亿私募的盘京投资还拥有投资经验横跨一二级市场的庄涛,以及拥有20余年海内外投资研究经验的陈勤,以及2021年10月自千合资本离职加入盘京投资的崔同魁,共同组成了盘京投资的四大明星基金经理。私募排排网不完全统计数据显示,截至2021年四季度末,盘京投资共出现在6家制造业上市公司,持股市值超过7亿元,其中持股市值最高的是宏华数科。

除此之外,迎水投资、泰润海吉、睿扬投资、星石投资旗下也有主观多头产品一季度获得正收益。

745只百亿私募基金跑赢大盘,进化论、高毅、星石登榜

主观多头产品主要投资于股票资产,但是只做多,不做空,这也导致主观多头产品与股市走向正相关。在大盘整体出现剧烈震荡时,主观多头产品往往也难以独善其身,不过对于主观多头产品来说,在今年的行情下能够跑赢大盘,已是不错的收益表现。尤其管理规模较为庞大的百亿私募,在调仓换股方面不如中小私募灵活,收益跑赢大盘更是不易。

私募排排网数据显示,来自百亿私募的745只主观多头产品一季度收益跑赢大盘(含正收益),进化论资产、远信投资、玄元投资、睿扬投资、高毅资产、星石投资、海南希瓦、复胜资产等百亿私募均有多只产品入围。

百亿私募进化论资产旗下的9只主观多头产品一季度均跑赢大盘,主要由王一平担任基金经理。公开资料显示,进化论资产开拓了独特的主动管理和量化投资并驾齐驱的管理模式,策略有别于传统主观多头,是定位于多市场,多策略的私募基金。

对于一季度市场下跌,公司相对于市场表现有所领先的原因,进化论表示,年初公司认为有两个问题会对市场估值造成较大压力:通胀问题引发的美联储缩表和加息力度超预期;房地产市场的紧缩可能会引发市场的担忧。在这一基础上公司一方面增加配置了资源类个股和低估值个股的占比,同时减少了受加息负面效应影响较大的高估值成长股的占比。另外通过适当的仓位净头寸风险管理,因此把损失控制在了相对可控的范围内。

对于A股此轮调整是否已接近尾声,以及对二季度及以后的市场表现怎么判断。进化论资产认为,静态看,A股的估值水平目前已经处于相对合理的区间。但是动态看,由于受到疫情以及地缘政治的扰动,股票定价将会受到来自企业盈利能力不确定和利率上升环境导致的负面影响。这一块还需要持续跟踪外部环境和疫情相关政策的变化情况。

至于后市布局与应对,进化论也表示,“在当下复杂的市场环境中,我们将充分利用市场的广度和策略的宽度去应对。具体而言,通过观察不同市场的估值、政策稳定性以及资本流动方向,来决定各市场的配置权重。另外我们会密切关注宏观周期,加息周期,我们会偏重于价值类型股票的配置,在加息预期较为充分且成长股回调充分后,寻找优质的成长行业进行风格的切换。”

星石投资一季度不仅有“外贸信托-星石允升证券投资”获得正收益,更有32只基金一季度跑赢大盘。星石投资表示,估值方面,当前A股不论是横向还是纵向比较,都已经呈现出较高的性价比。消费作为对经济增长贡献最大的板块,长期需求确定性强。疫情后居民部门留存了大量的超额储蓄,而当前恢复情况仍低于疫情前,客观上讲消费理应还有较大的潜在恢复空间,将是稳增长的重要抓手。

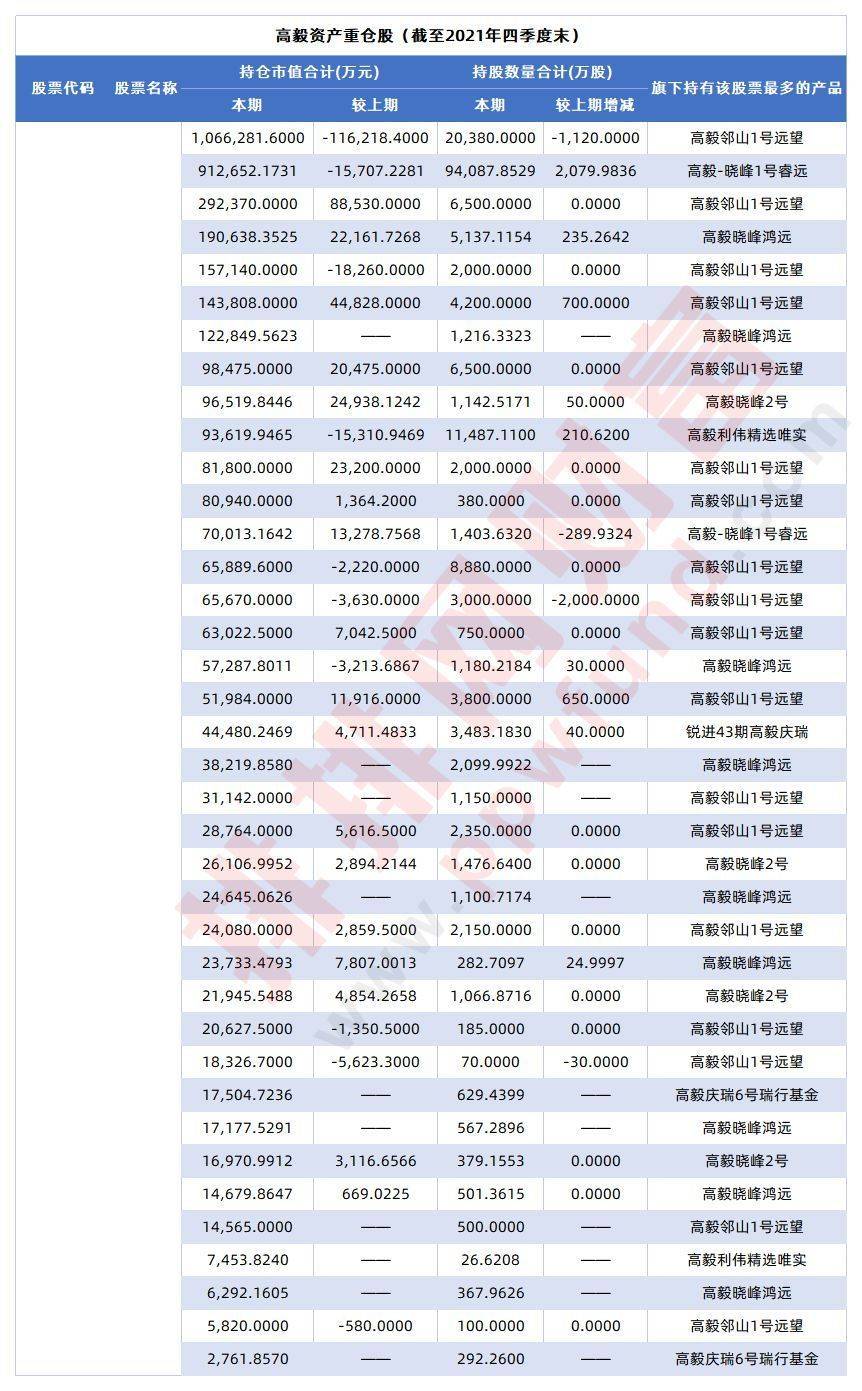

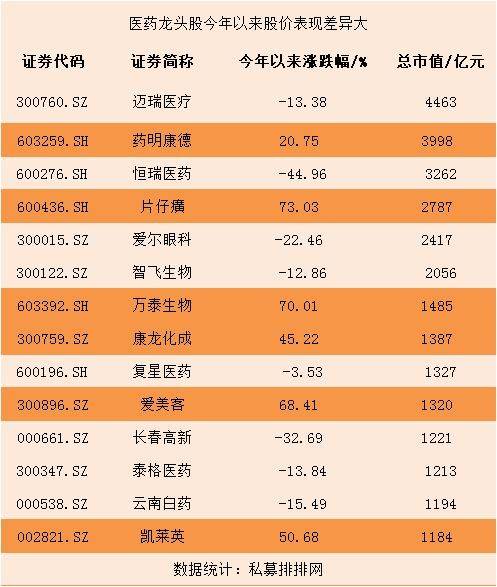

百亿私募高毅资产旗下也有40只基金跑赢大盘,来自邱国鹭、吴任昊、邓晓峰等基金经理。近期在于投资者的交流中,吴任昊表示,站在当前时点,我们对能源、有色等供给受限行业的长期观点变化不大。过去十年的低资本开支 ,必然导致某些领域较长时间的供给不足。更高的价格是推动相关领域投资的必要条件,来实现中长期供求关系的再平衡。但这需要一个投资周期,投资周期长的品种自然维持的时间更长。

另据私募排排网统计,截至四季度末,高毅资产共出现在38家上市公司的前十大流通股东,其中持股市值最高的是冯柳的海康威视,期末持股市值高达106亿元,此外,高毅资产还“重金”持有紫金矿业、同仁堂、东方财富、睿创微纳、华润三九、万华化学等个股。

免责声明

免责声明

营业执照公示信息

营业执照公示信息